A partir d’l’1 de juliol les vendes a distància a particulars d’altres països de la UE tributen en destí.

Fa uns dies, al nostre blog vam publicar un article sobre l’IVA en les vendes Online, doncs bé, a partir de l’1 de juliol hi ha canvis respecte a això.

Els professionals que venien més de 35.000 € a clients europeus havien de complir uns requisits, a causa de la forta auge que estan tenint les vendes en línia i l’objectiu dels països europeus per igualar tributs han fet que s’hagin modificat certs límits i alguns requisits.

Fins al 30 de juny, operaven uns límits per a cada país per sobre dels quals vostè havia de donar-se d’alta a la Hisenda Pública de cada país i tributar-hi l’IVA de les vendes realitzades. Aquests límits oscil·laven entre 35.000 € i 100.000 €, depenent de país.

A partir del 1 de juliol, els límits de vendes per país desapareixen:

• Límit únic i global. Si l’any natural precedent o en l’any en curs les vendes totals realitzades a el conjunt de consumidors finals d’altres països de la UE han arribat als 10.000 euros, la seva empresa ja es veurà obligada a aplicar l’IVA dels països de destinació.

• Més operacions. Així mateix, a partir d’ara, per a computar aquest llindar també haurà de tenir en compte les vendes totals per prestacions de serveis electrònics que realitzi a consumidors finals d’altres països de la UE, així com els serveis de telecomunicacions, de radiodifusió i de televisió.

Exemples per saber com interpretar aquest nou límit que obliga a repercutir IVA de el país de destinació:

• Si el 2020 la seva empresa va realitzar vendes a distància a consumidors finals d’Itàlia per 6.000 euros i de França per 20.000 euros, a partir d’l’1 de juliol de 2021 haurà de repercutir l’IVA corresponent de país de destinació (atès que la suma de les dues xifres de vendes supera els 10.000 euros).

• El mateix passarà en el cas que en 2020 la seva empresa hagi realitzat vendes a distància a consumidors finals de Bèlgica per 8.000 euros i hagi prestat serveis electrònics a consumidors de Portugal per 4.000 euros més.

• Si les vendes indicades s’han produït durant el primer semestre del 2021 (en lloc de el 2020), a partir d’l’1 de juliol també li serà aplicable la tributació en destí, ja que com hem dit l’obligació neix amb l’any precedent i el que està en curs.

¿Com es gestiona?

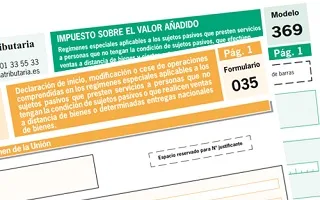

Per facilitar l’aplicació d’el règim de vendes a distància, s’habilitarà un sistema de “finestreta única” que li permetrà declarar l’IVA de tots els països mitjançant el nou model 369 (en aquest model pot declarar tant l’IVA de les vendes a distància com el dels serveis electrònics).

Ja es pot presentar de forma telemàtica el model 035 per a donar-se d’alta en aquests règims especials, que s’ha de fer amb anterioritat a el primer trimestre en què es vulgui aplicar.

Per la seva banda, el model 369 és un model de declaració de l’IVA de tots els Estats membres en els quals s’hagin realitzat vendes, que es presentarà ja en el mes següent a el període que es refereixi, després la seva primera presentació per a aquells que trien Espanya com a Estat membre d’identificació dins de l’Règim de la Unió es realitzaria a l’octubre de 2021 per a la declaració de l’IVA de la resta d’estats membres meritat en el tercer trimestre del 2021.

Per qualsevol dubte que tingui poden consultar amb els nostres experts 973 270 670 o fiscal@roigiroig.com.

Mar Corderas

Dep. Fiscal i Auditoria

Deixeu un comentari