A partir del 1 de Julio las ventas a distancia a particulares de otros países de la UE tributan en destino.

Hace unos días, en nuestro blog publicamos un artículo sobre el IVA en las ventas Online, pues bien, a partir del 1 de julio hay cambios respecto a ello.

Los profesionales que vendían más de 35.000€ a clientes europeos debían cumplir unos requisitos, debido al fuerte auge que están teniendo las ventas online y el objetivo de los países europeos por igualar tributos han hecho que se hayan modificado ciertos limites y algunos requisitos.

Hasta el 30 de junio, operaban unos límites para cada país por encima de los cuales usted debía darse de alta en la Hacienda Pública de cada país y tributar allí el IVA de las ventas realizadas. Estos límites oscilaban entre 35.000€ y 100.000€, dependiendo del país.

A partir del 1 de Julio, los límites de ventas por país desaparecen:

- Límite único y global. Si en el año natural precedente o en el año en curso las ventas totales realizadas al conjunto de consumidores finales de otros países de la UE han alcanzado los 10.000 euros, su empresa ya se verá obligada a aplicar el IVA de los países de destino.

- Más operaciones. Asimismo, a partir de ahora, para computar dicho umbral también deberá tener en cuenta las ventas totales por prestaciones de servicios electrónicos que realice a consumidores finales de otros países de la UE, así como los servicios de telecomunicaciones, de radiodifusión y de televisión.

Ejemplos para saber cómo interpretar este nuevo límite que obliga a repercutir IVA del país de destino:

- Si en 2020 su empresa realizó ventas a distancia a consumidores finales de Italia por 6.000 euros y de Francia por 20.000 euros, a partir del 1 de julio de 2021 deberá repercutir el IVA correspondiente del país de destino (dado que la suma de ambas cifras de ventas supera los 10.000 euros).

- Lo mismo ocurrirá en el caso de que en 2020 su empresa haya realizado ventas a distancia a consumidores finales de Bélgica por 8.000 euros y haya prestado servicios electrónicos a consumidores de Portugal por 4.000 euros más.

- Si las ventas indicadas se han producido durante el primer semestre de 2021 (en lugar de en 2020), a partir del 1 de julio también le será aplicable la tributación en destino, pues como hemos dicho la obligación nace con el año precedente y el que está en curso.

¿Como se gestiona?

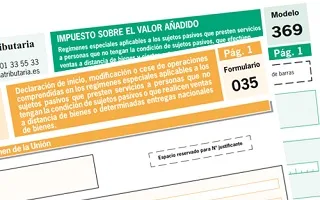

Para facilitar la aplicación del régimen de ventas a distancia, se habilitará un sistema de “ventanilla única” que le permitirá declarar el IVA de todos los países mediante el nuevo modelo 369 (en dicho modelo podrá declarar tanto el IVA de las ventas a distancia como el de los servicios electrónicos).

Ya se puede presentar de forma telemática el modelo 035 para darse de alta en estos regímenes especiales, que debe realizarse con anterioridad al primer trimestre en que se quiera aplicar.

Por su parte, el modelo 369 es un modelo de declaración del IVA de todos los Estados miembros en los que se hayan realizado ventas, que se presentará ya en el mes siguiente al periodo que se refiera, luego su primera presentación para aquellos que elijan España como Estado miembro de identificación dentro del Régimen de la Unión se realizaría en Octubre de 2021 para la declaración del IVA del resto de Estados miembros devengado en el tercer trimestre de 2021.

Para cualquier duda al respecto, pueden contactar con nuestros expertos fiscales y tributarios al 973 270 670 o fiscal@roigiroig.com

Mar Corderas

Dep. Fiscal y Auditoria

Leave A Comment